一、创业板发展情况简介

创业板是中国资本市场的重要构成,是支持高水平科技自立自强的重要力量。创业板主要服务成长型创新创业企业,突出“创新、创造、创意”主题,支持传统产业与新技术、新产业、新业态、新模式深度融合,加速形成战略性新兴产业发展高地。注册制改革激发了创业板发展新活力,从上市企业总市值、新股发行效率等方面均呈现持续增长态势。长期来看,在注册制改革、业绩持续增长及国家政策大力支持背景下,创业板具备长期配置价值。

集群效应凸显,创业板创新成长特色鲜明

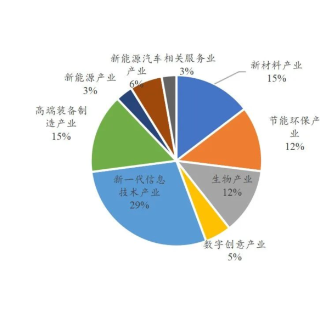

产业层面,创业板集群效应明显。创业板积极服务先进制造、数字经济、绿色低碳三大重点领域,其相关产业公司在创业板已形成集群化发展优势。截至2023年8月16日,创业板公司数量超过1300家,全面覆盖九大战略新兴产业。其中新一代信息技术产业、高端装备制造产业、新材料产业公司数量合计占创业板战略新兴产业公司的近六成。

图1:创业板战略新兴产业上市公司分布情况

数据来源:Wind,国泰君安证券研究。数据日期:2023.08.16。

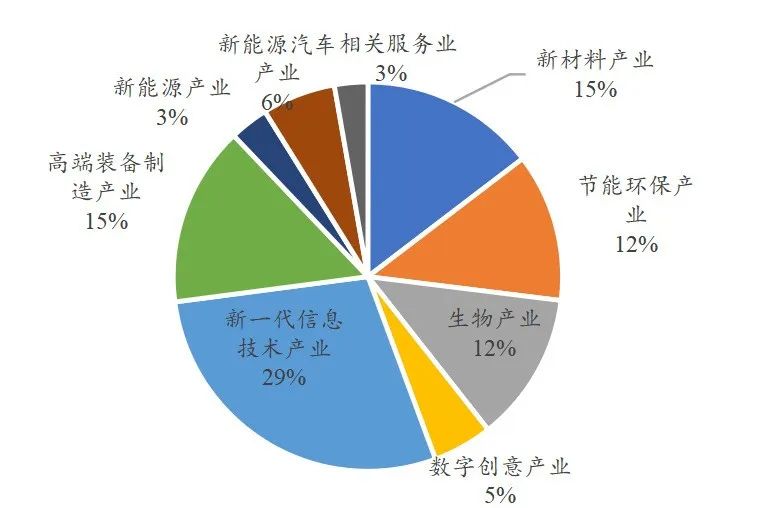

行业层面,创业板集中分布于高成长行业。创业板市值前20的公司广泛分布在11个申万一级行业。从创业板整体行业市值分布角度来看,截至2023年8月16日创业板上市企业集中分布在电力设备、医药生物、计算机、电子、机械设备等高成长型行业。以市值占比最大的电力设备行业为例,共有117家电力设备企业在创业板上市,约占深市电力设备企业数量的六成,总市值超2.4万亿元,覆盖了电池、电机、电网设备、光伏设备、风电设备等全产业链体系。

图2:创业板上市公司所属行业分布(市值占比TOP10)

数据来源:Wind,国泰君安证券研究。数据日期:2023.08.16。

公司层面,创业板培育出一批拥有核心技术、影响力大、市场认可的龙头企业。2022年,创业板100家龙头公司实现平均营业收入161.84亿元,平均净利润16.26亿元,远超创业板公司平均水平,业绩表现亮眼。13家千亿市值公司中,宁德时代、阳光电源等净利润增幅超过50%。同时,创业板还吸引了一批集中于战略新兴产业领域、拥有核心技术的中小型企业,专业程度高、创新能力强、成长性良好、发展潜力巨大,约占创业板上市公司总数的29%。

二、“创”系列指数的特点

截至2023年8月16日,深交所共发布创业板市场指数超过30条,包括宽基指数、主题指数、策略指数、ESG指数等,其中创业板指、创业板50指数、创成长指数从ETF产品跟踪资金规模来看位列前三。

(一)编制方案

创业板指是深市“1+2”核心指数之一,选取创业板总市值最大的100只股票作为样本,反映创业板市场整体运行情况,兼具价值尺度与投资标的功能。创业板50指数是从创业板指数的100只样本股中,结合行业覆盖情况选取考察期内流动性指标最优的50只股票作为样本,侧重反映战略新兴产业龙头股表现。创成长指数引入SmartBeta策略,通过考察成长、动量因子,选取综合排名靠前的50只股票作为样本,侧重凸显创业板高成长企业。三条指数编制各具特色,功能定位互补,向市场提供更丰富的指数化投资标的。

(二)行业和市值风格

从行业配置角度来看,电力设备、医药生物、电子均为主要重仓行业。一是创业板50行业集中度最高,从申万一级行业集中度来看,前五大行业权重占比最高的是创业板50指数(87%),明显高于创业板指(76%)和创成长(80%);二是电力设备、医药生物、电子均为主要重仓行业,三大行业权重合计占创业板指、创业板50和创成长指数成分股的65%、73%和57%;三是行业配置侧重有所分化,与其他两个指数不同的是,创成长指数中电子行业占比相对较低(5%),低于同属TMT板块中的计算机、传媒和通信,或与指数编制方案中对动量效应指标的考量有关。

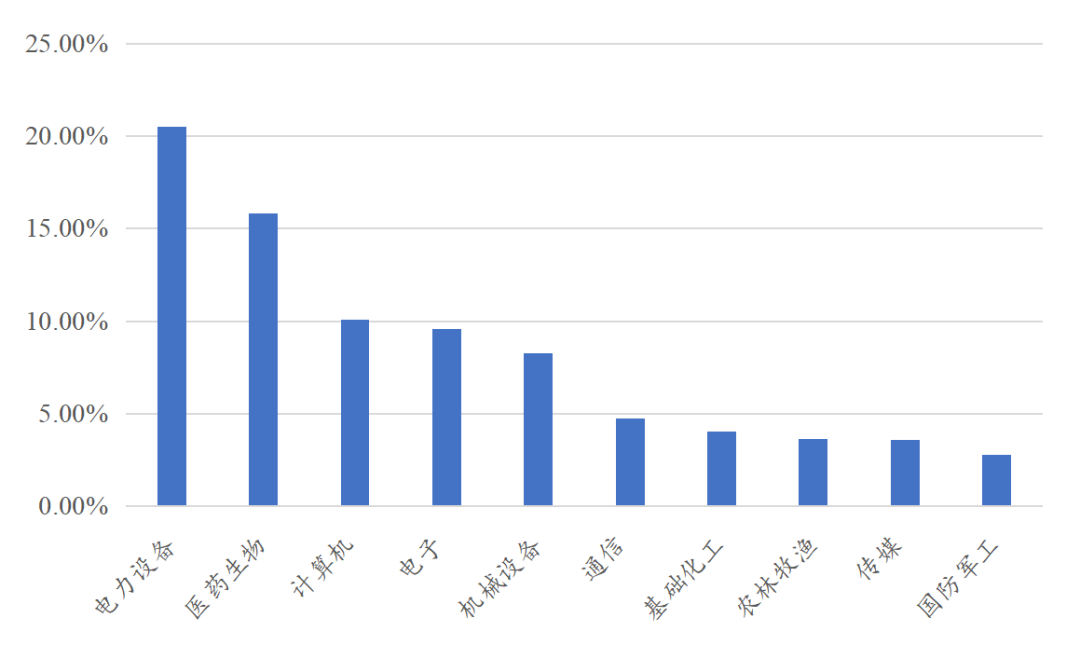

从市值分布情况来看,创成长、创业板指小盘股占比较高,成分股中总市值低于300亿元的个股数占比过半,分别占56%和53%;总市值高于800亿元个股数仅占18%和13%。创业板50指数大盘股占比相对较高,其成分股中总市值高于800亿元个股数占比22%,低于300亿元个股数仅占34%,相较其他指数明显偏向大盘风格。

图3:创业板指、创业板50和创成长指数成分股市值分布

数据来源:Wind,国泰君安证券研究。数据截至2023.08.16。

(三)投资特征:估值、盈利和成长性

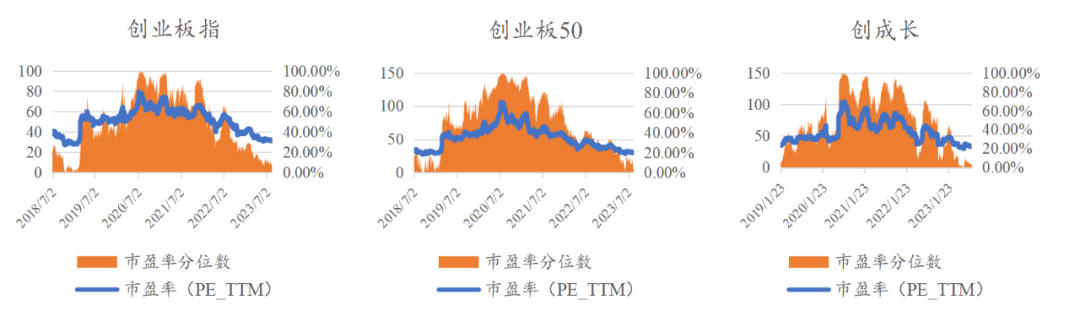

考察创业板指、创业板50、创成长三大指数的估值水平可以发现,过去5年来指数的估值水平先高后低,目前其估值处于历史较低位置:PE估值方面,三大指数目前均位于过去5年间的10%分位以下;PB估值方面,位于过去5年间的30%分位以下,也处于历史较低位置。

图4:创业板指、创业板50和创成长指数近5年来PE估值变化情况

数据来源:wind,国泰君安证券研究。日期:2018.07.02-2023.08.16。

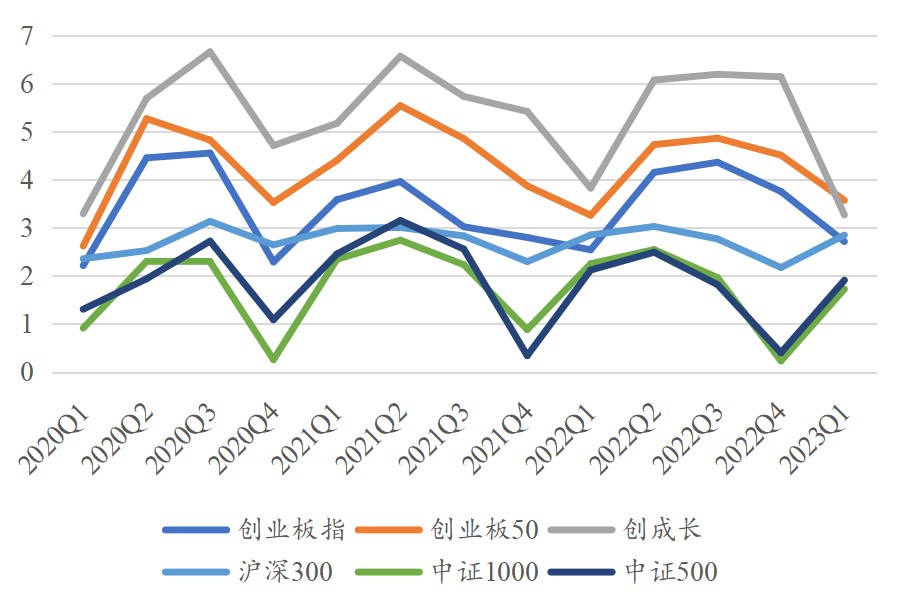

与其他主要宽基指数的单季度净资产收益率(ROE)相比,2020年以来创业板指、创业板50、创成长指数盈利能力较强;从2020年以来创业板三个指数单季度净资产收益率平均值来看,均大于3%,其中创成长(5.3%)、创业板50(4.3%)相对较高,显著高于其他可比宽基指数。

图5:不同指数单季度净资产收益率(ROE)变化情况对比

数据来源:Wind,国泰君安证券研究。日期:2020.03.31-2023.08.16。

(四)业绩表现:业绩弹性、稳定性和防御属性

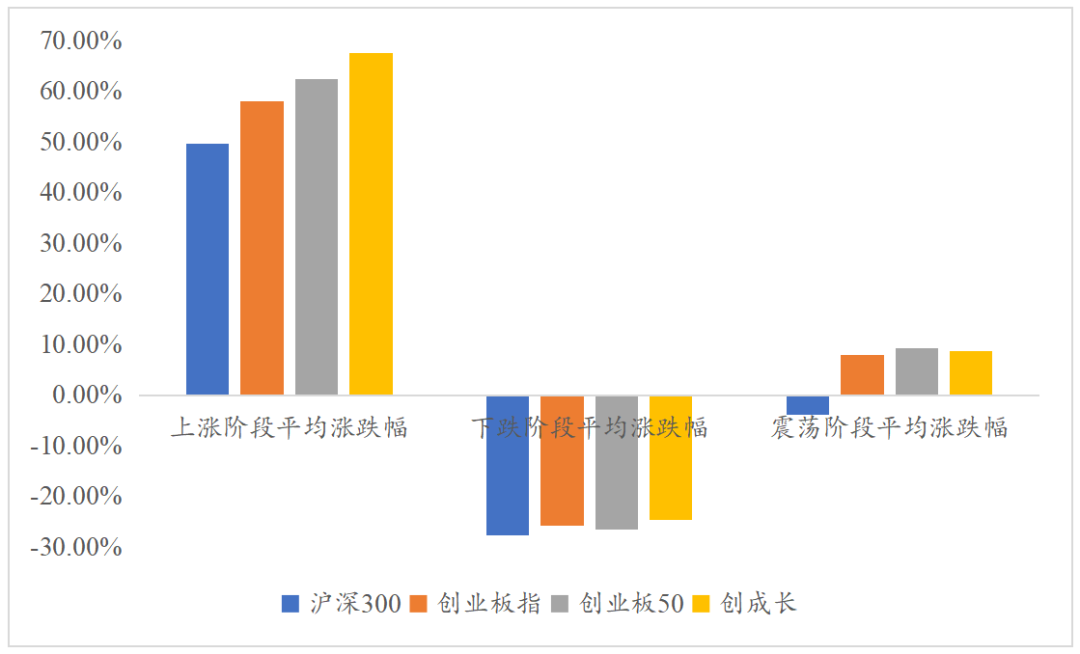

从历史上看,创业板指在牛市、熊市和震荡市的表现均总体好于A股市场主要基准指数,超额收益较稳定。创业板50指数在牛市、震荡市阶段涨幅更大,熊市阶段回撤也较多;创成长指数在牛市阶段涨幅最高,整体波动最大。

图6:创业板指、创业板50和创成长指数在各阶段行情下的表现(单位:%)

数据来源:Wind,国泰君安证券研究。日期:2012.09.30-2023.08.16。

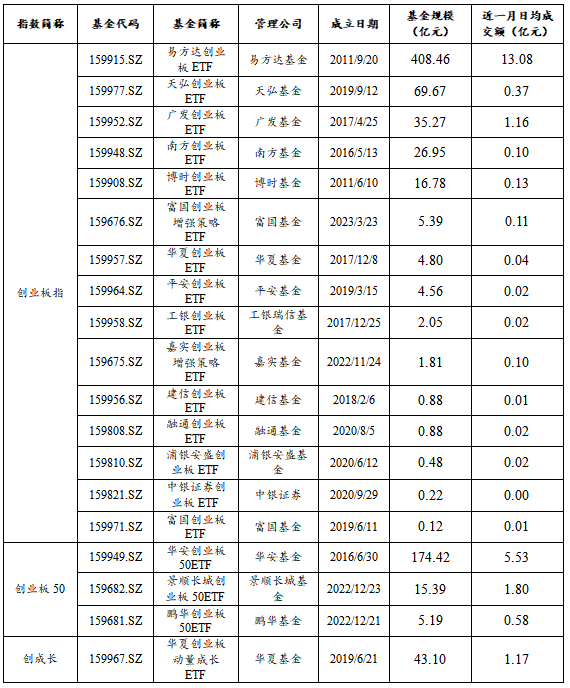

三、“创”系列指数型产品简介

目前,“创”系列相关指数的指数型产品数量较为丰富,包括ETF及联接基金、增强型指数基金、境外上市杠杆及反向ETF等。其中从境内ETF产品的布局情况来看,共有15只ETF产品跟踪创业板指,总规模接近600亿元;创业板50指数有3只ETF产品跟踪,总规模接近200亿元;创成长指数有1只ETF产品跟踪,规模超40亿元。

表1:创业板指、创业板50和创成长跟踪ETF产品基本情况

数据来源:Wind,国泰君安证券研究。数据截至2023.08.16。根据每个指数对应ETF的最新规模排序。

此外,从风险对冲的角度考量,还可关注创业板ETF期权产品。创业板ETF期权挂钩创业板指数,合约标的为“易方达创业板ETF”,于2022年9月19日在深交所上市,是创业板首只衍生品,也是首个面向创新成长类股票的风险管理工具。符合参与门槛的投资者还可将期权产品与ETF产品、融资融券业务充分配合,构建更多样的投资策略。

(国泰君安证券研究所基金和ETF配置团队孙雨、东春鸣供稿)

(免责声明:本文仅为投资者教育之目的而发布,不构成投资建议。投资者据此操作,风险自担。深圳证券交易所力求本文所涉信息准确可靠,但并不对其准确性、完整性和及时性做出任何保证,对因使用本文引发的损失不承担责任。)

来源:红网

作者:深交所投教

编辑:张馨心

本站原创文章,转载请附上原文链接。

本文链接:https://stock.rednet.cn/content/646743/99/13026426.html